|

|

債權投資(zī)和股權投資(zī)是企業融資(zī)的兩種不同方式,随着金融市場的不斷深入改革,投資(zī)方與融資(zī)方的需求日益多樣化,近年來不斷湧現出各類金融創新業務,它們兼具股權與債權特性,而現行稅收政策又(yòu)很難覆蓋其雙重屬性,進而在實務操作中(zhōng)出現了不少争議難題。“明股實債”是其中(zhōng)的一(yī)種混合性投資(zī)業務。華政稅務通過實際案例對“明股實債”混合性投資(zī)業務企業所得稅及增值稅的處理給出我(wǒ)們的分(fēn)析觀點,供企業參考。

01

案例背景介紹

A公司是甲公司的股東之一(yī),以貨币資(zī)金認繳1億元,占注冊資(zī)本比例12%。2022年度取得甲公司按約定分(fēn)回投資(zī)收益1000萬元,利潤分(fēn)配方案中(zhōng)約定雙方采取一(yī)緻的稅務處理原則。

A公司具有一(yī)般股東的權利(如選舉公司董事、監事、要求召開(kāi)股東會、公司新增資(zī)本時,有優先認繳權、對公司的經營提出建議和質詢、清算解散後,按出資(zī)比例分(fēn)享剩餘資(zī)産等),此外(wài),章程還約定,A公司在投資(zī)期限内每個年度隻獲取所持股權1%的固定投資(zī)收益,甲公司10年内分(fēn)三次回購A公司持有的公司股權。

A公司取得的1000萬投資(zī)收益,當年需要繳納哪些稅呢?下(xià)文中(zhōng)華政稅務爲您作詳細分(fēn)析。

02

增值稅分(fēn)析

《财政部 國家稅務總局關于全面推開(kāi)營業稅改征增值稅試點的通知(zhī)》(财稅〔2016〕36号,以下(xià)簡稱36号文)附《銷售服務、無形資(zī)産、不動産注釋》規定,以貨币資(zī)金投資(zī)收取的固定利潤或者保底利潤,按照貸款服務繳納增值稅。

A公司以貨币資(zī)金認繳甲公司1億元資(zī)本金,此行爲屬于股權性投資(zī)。大(dà)家知(zhī)道,對于股東來說,股權性投資(zī)意味着本金及收益均有着較大(dà)的不确定性,但本案例中(zhōng),A公司每年獲取所持股權1%的固定投資(zī)收益,即無論甲公司是否有稅後利潤,均會向A公司進行分(fēn)配,故此項投資(zī)實質上屬于債權投資(zī),收益應按36号文規定“貸款服務”繳納增值稅。

03

企業所得稅分(fēn)析

(一(yī))是否屬于債務投資(zī)分(fēn)析

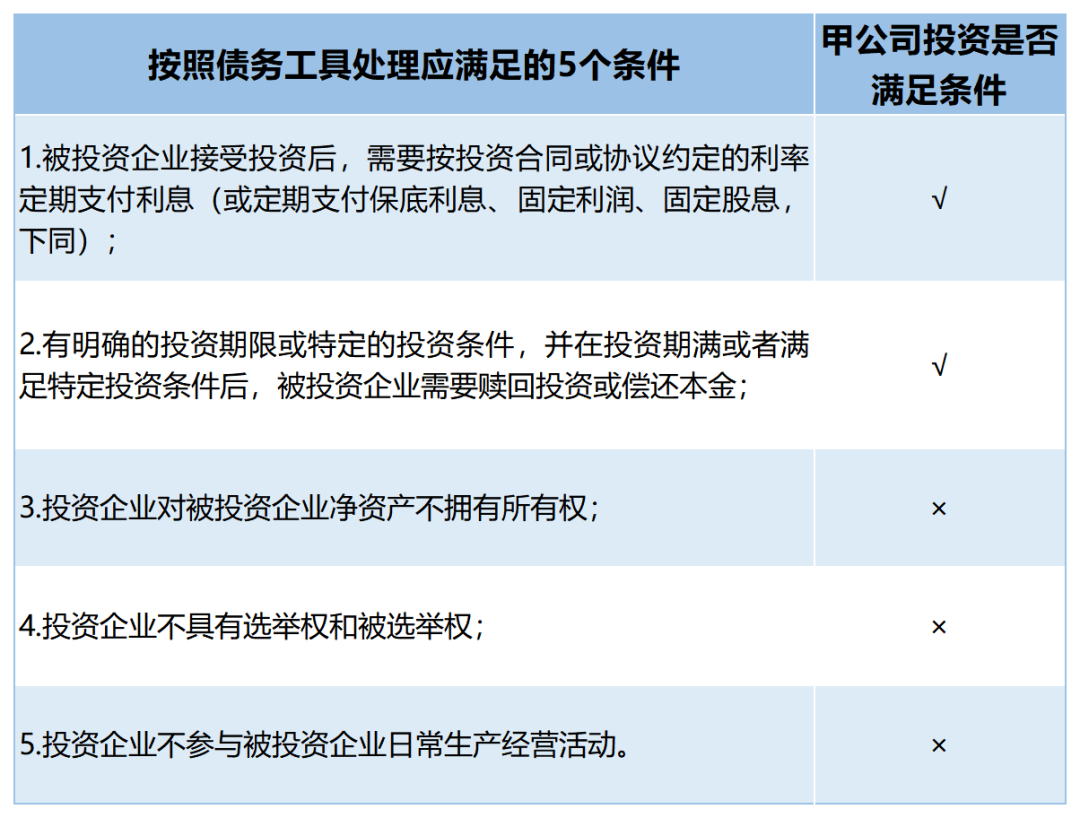

2013年7月,國家稅務總局出台了《關于企業混合性投資(zī)業務企業所得稅處理問題的公告》(國家稅務總局公告2013年第41号,以下(xià)簡稱41号公告),文件規定,同時符合公告規定的五個條件的混合性投資(zī)業務,按照債務工(gōng)具處理,即投資(zī)企業應于被投資(zī)企業應付利息的日期,确認收入的實現并計入當期應納稅所得額。

A公司投資(zī)甲公司後,有選舉董事、監事的權利,可以對公司的經營提出建議和質詢,清算解散時可以按出資(zī)比例分(fēn)享剩餘資(zī)産等,對照41号公告發現,該項投資(zī)不符合按照債務工(gōng)具處理的後三個條件。投資(zī)期限内持有的股權每年隻獲取1%的固定投資(zī)收益,且要求甲公司10年内分(fēn)三次回購A公司持有的公司股權,該項投資(zī)符合按照債務工(gōng)具處理的前兩個條件,具體(tǐ)情況見下(xià)表。

經過上述分(fēn)析可知(zhī),A公司投資(zī)甲公司的“明股實債”業務不同時滿足41号公告的五個條件,不屬于債權投資(zī),那麽能否直接按照股權投資(zī)處理呢?下(xià)面我(wǒ)們接着進行分(fēn)析。

(二)能否适用股權投資(zī)免稅分(fēn)析

《企業所得稅法》及實施條例規定,符合條件的居民企業之間的股息、紅利等權益性投資(zī)收益免征企業所得稅。具體(tǐ)是指居民企業直接投資(zī)于其他居民企業取得的投資(zī)收益,不包括連續持有居民企業公開(kāi)發行并上市流通的股票不足12個月取得的投資(zī)收益。

A公司“明股實債”業務不滿足41号公告按債權投資(zī)處理的情況下(xià),我(wǒ)們認爲,雙方應按照一(yī)緻性的稅務處理原則,即:将混合投資(zī)判定爲債務工(gōng)具時,甲公司的利息支出準予在企業所得稅稅前扣除,A公司取得的收益依法納稅;将混合投資(zī)判定爲權益工(gōng)具時,甲公司分(fēn)配的利息支出不得在企業所得稅稅前扣除,A公司取得的收益适用居民企業之間的股息、紅利等權益性投資(zī)收益免征企業所得稅的規定。

甲公司股東會利潤分(fēn)配決議列明,其是用稅後未分(fēn)配利潤對A公司進行的分(fēn)配,是按股權投資(zī)處理的;企業所得稅納稅申報時,也未做納稅調整,同樣是按照股權處理的。因此,A公司可以适用居民企業之間的股息、紅利等權益性投資(zī)收益免征企業所得政策。

混合性投資(zī)業務具有特殊性,我(wǒ)國現行稅法體(tǐ)系中(zhōng)并無針對此業務涉及多稅種的統一(yī)規定,華政稅務認爲分(fēn)别适用與之對應的增值稅和企業所得稅政策,在雙方稅務處理一(yī)緻且不存在企業所得稅稅率差異的情況下(xià),通常不會造成國家稅款的流失。并且,從現行稅收征管要求中(zhōng),也并無關于“同一(yī)業務增值稅與所得稅必須判定爲同一(yī)納稅屬性”的明确規定。因此,在國家出台相關政策進一(yī)步明确之前,A公司投資(zī)甲公司取得的固定收益,建議按照“貸款服務”繳納增值稅,按股權性投資(zī)收益進行企業所得稅處理。

本網站使用cookies确保您在我(wǒ)們的網站上獲得最佳體(tǐ)驗。