2022年12月底,國家稅務總局發布了《關于企業所得稅年度納稅申報有關事項的公告》(國家稅務總局公告2022年第27号,以下(xià)簡稱《公告》),對企業所得稅彙算清繳納稅申報的部分(fēn)表單和填報說明進行了修訂,其中(zhōng)涉及修訂表單和填表說明的共5張,僅涉及修訂填表說明的僅1張,同時取消企業搬遷涉及的附表1張。這是自啓用《企業所得稅年度納稅申報表(A類,2017年版)》以來,稅務總局進行的第5次修訂。

01

修訂背景與風險提示

2022年以來,财政部聯合國家稅務總局及相關部門出台了支持小(xiǎo)型微利企業發展、激勵企業加大(dà)研發投入、促進中(zhōng)小(xiǎo)微企業和高新技術企業設備更新和技術升級、支持我(wǒ)國基礎研究發展、支持廣州南(nán)沙深化粵港澳全面合作、支持基礎設施領域不動産投資(zī)信托基金試點等多項企業所得稅優惠政策。

此次修訂的變化體(tǐ)現了這些領域的最新稅收優惠政策變化對納稅申報的要求。另外(wài),爲精簡辦稅資(zī)料,減輕企業辦稅負擔,《公告》還明确,企業搬遷完成當年,向主管稅務機關報送企業所得稅年度納稅申報表時,不再報送《企業政策性搬遷清算損益表》。

納稅申報表作爲稅收政策的載體(tǐ),其樣式設計、填報口徑的變化等均是爲了及時響應稅收政策的調整。然而,由于彙算清繳工(gōng)作的系統性綜合性較強,在實際申報過程中(zhōng),企業财稅人員(yuán)往往因爲沒能準确理解稅收政策,無法協調稅會差異,而導緻所得稅年度納稅申報不準确,繼而給企業帶來稅務風險。

如高新技術企業2022年四季度新購置研發用設備,是否可以同時适用支持科技創新的一(yī)次性(加計)扣除政策與研發費(fèi)100%加計扣除政策,征納雙方可能存在不同觀點,年度申報時要注意主管稅務機關執行口徑,避免事後産生(shēng)補稅和滞納金的風險。

02

七處變化詳解

1.《資(zī)産折舊(jiù)、攤銷及納稅調整明細表》(A105080)

修訂内容

新增“高新技術企業2022年第四季度(10月-12月)購置單價500萬元以下(xià)設備器具一(yī)次性扣除”、“高新技術企業2022年第四季度(10月-12月)購置單價500萬元以上設備器具一(yī)次性扣除”、“中(zhōng)小(xiǎo)微企業購置單價500萬元以上設備器具”等事項,供中(zhōng)小(xiǎo)微企業、高新技術企業填報設備器具扣除相關優惠政策。

修訂依據

《财政部 稅務總局關于中(zhōng)小(xiǎo)微企業設備器具所得稅稅前扣除有關政策的公告》(2022年第12号)

《财政部 稅務總局科技部關于加大(dà)支持科技創新稅前扣除力度的公告》(2022年第28号)

(1)增加第16.1行“取得的基礎研究資(zī)金收入免征企業所得稅”,供非營利性科研機構、高等學校等填報其取得的基礎研究資(zī)金收入。

(2)增加第30.1行“企業投入基礎研究支出加計扣除”,供納稅人填報企業出資(zī)給非營利性科研機構、高等學校和政府性自然科學基金用于基礎研究的支出。

(3)将第28行中(zhōng)的“加計扣除比例____%”調整爲“加計扣除比例及計算方法:____”,并相應增加創意設計活動加計扣除比例及計算方法代碼表,供納稅人根據相關政策選擇填報适用的加計扣除比例和計算方法;增加第28.1行“第四季度相關費(fèi)用加計扣除”和第28.2行“前三季度相關費(fèi)用加計扣除”,供納稅人填報2022年第四季度和前三季度創意設計活動相關費(fèi)用加計扣除金額。

因《企業重組及遞延納稅事項納稅調整明細表》(A105100)表單修訂,調整《納稅調整項目明細表》(A105000)填報說明中(zhōng)與該表相關的表間關系描述。

7.取消報送《企業政策性搬遷清算損益表》

發生(shēng)政策性搬遷事宜的企業在搬遷完成當年,向主管稅務機關報送企業所得稅年度納稅申報表時,不再填寫和報送《企業政策性搬遷清算損益表》。

03

填報示例

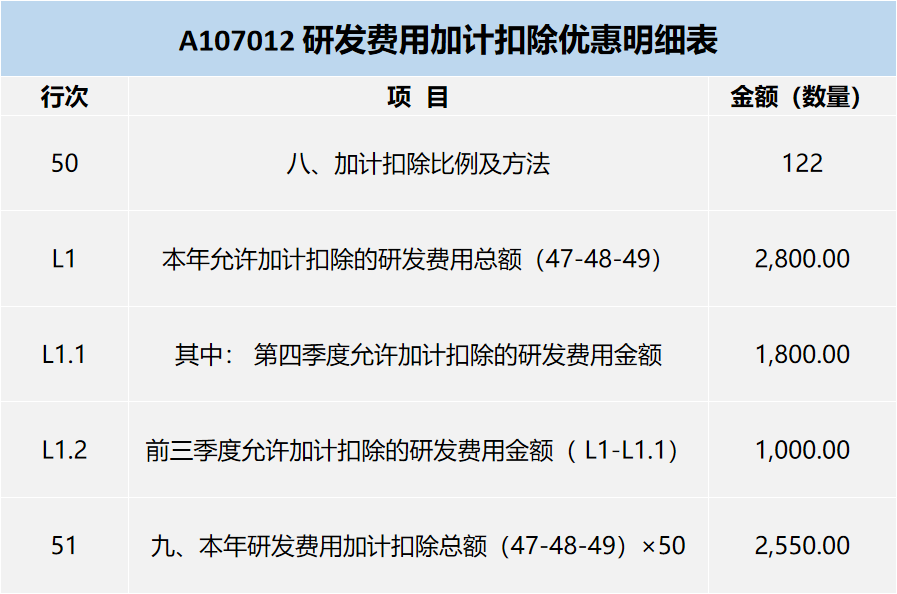

我(wǒ)們以《研發費(fèi)用加計扣除優惠明細表》(A107012)爲例,詳細說明修訂後申報表的填報方法。

甲公司是一(yī)家非制造企業,原适用75%加計扣除比例。2022年甲公司開(kāi)展的研發項目包括:(1)自主研發項目A,全年共發生(shēng)研發費(fèi)用2000萬元,其中(zhōng)前3季度1000萬元,第4季度1000萬元;(2)委托非關聯方研發項目B,第4季度發生(shēng)委托研發費(fèi)用1000萬元。假定上述項目及其發生(shēng)的研發費(fèi)用均符合稅收政策規定可享受加計扣除。

爲充分(fēn)享受加計扣除優惠,甲公司第4季度選擇按照實際發生(shēng)數計算研發費(fèi)用加計扣除的金額,即前3季度允許加計扣除的研發費(fèi)用爲1000萬元,第4季度允許加計扣除的研發費(fèi)用爲1000+1000×80%=1800萬元,全年允許加計扣除的研發費(fèi)用金額爲2800萬元。

A公司第50行按照新修訂的申報表,填寫研發費(fèi)用加計扣除比例及計算方法代碼122,即前3季度75%且第4季度100%并按實際發生(shēng)金額計算,則第51行=第L1.1行×100%+第L1.2行×75%=1800×100%+1000×75%=2550萬元。

并按照此次修訂後的申報表《研發費(fèi)用加計扣除優惠明細表》A107012填報相關欄次如下(xià)(金額單位:萬元):

04

目前,很多企業已将2022年度企業所得稅彙算清繳工(gōng)作提上日程,盡快掌握申報表的變化内容,準确進行填報,可以幫助企業高質量地完成納稅申報工(gōng)作,在充分(fēn)享受稅收優惠的同時,規避稅務風險。當然,企業也可以尋求涉稅專業服務機構的協助,更加高效地解決彙算清繳工(gōng)作中(zhōng)遇到的難題。

本網站使用cookies确保您在我(wǒ)們的網站上獲得最佳體(tǐ)驗。