爲支持小(xiǎo)微企業發展,提振市場主體(tǐ)信心、激發市場主體(tǐ)活力,稅務總局針對小(xiǎo)微企業發布了多項稅費(fèi)優惠政策。2022年我(wǒ)國實施新的組合式稅費(fèi)支持政策,優先支持面廣量大(dà)的中(zhōng)小(xiǎo)微企業渡難關。一(yī)系列稅費(fèi)支持政策有力支撐中(zhōng)小(xiǎo)微企業纾困發展、煥發新的活力,數據顯示,截至7月20日小(xiǎo)微企業已獲得新增減稅降費(fèi)和退稅緩稅緩費(fèi)1.25萬億元。華政小(xiǎo)編對小(xiǎo)微企業2022年可以享受的稅收優惠政策進行了梳理,具體(tǐ)如下(xià):

小(xiǎo)型微利企業。

2021年1月1日至2022年12月31日,對小(xiǎo)型微利企業年應納稅所得額不超過100萬元的部分(fēn),減按12.5%計入應納稅所得額,按20%的稅率繳納企業所得稅。

2022年1月1日至2024年12月31日,對小(xiǎo)型微利企業年應納稅所得額超過100萬元但不超過300萬元的部分(fēn),減按25%計入應納稅所得額,按20%的稅率繳納企業所得稅。

小(xiǎo)型微利企業是指從事國家非限制和禁止行業,且同時符合年度應納稅所得額不超過300萬元、從業人數不超過300人、資(zī)産總額不超過5000萬元等三個條件的企業。

從業人數,包括與企業建立勞動關系的職工(gōng)人數和企業接受的勞務派遣用工(gōng)人數。所稱從業人數和資(zī)産總額指标,應按企業全年的季度平均值确定。具體(tǐ)計算公式如下(xià):

季度平均值=(季初值+季末值)÷2

全年季度平均值=全年各季度平均值之和÷4

年度中(zhōng)間開(kāi)業或者終止經營活動的,以其實際經營期作爲一(yī)個納稅年度确定上述相關指标。

①《關于實施小(xiǎo)微企業和個體(tǐ)工(gōng)商(shāng)戶所得稅優惠政策的公告》(财政部 稅務總局公告2021年第12号)

②《關于落實支持小(xiǎo)型微利企業和個體(tǐ)工(gōng)商(shāng)戶發展所得稅優惠政策有關事項的公告》(财政部 稅務總局公告2021年第8号)

③《關于進一(yī)步實施小(xiǎo)微企業所得稅優惠政策的公告》(财政部 稅務總局公告2022年第13号)

④《關于小(xiǎo)型微利企業所得稅優惠政策征管問題的公告》(财政部 稅務總局公告2022年第5号)

中(zhōng)小(xiǎo)微企業。

中(zhōng)小(xiǎo)微企業在2022年1月1日至2022年12月31日期間新購置的設備、器具,單位價值在500萬元以上的,按照單位價值的一(yī)定比例自願選擇在企業所得稅稅前扣除。其中(zhōng),企業所得稅法實施條例規定最低折舊(jiù)年限爲3年的設備器具,單位價值的100%可在當年一(yī)次性稅前扣除;最低折舊(jiù)年限爲4年、5年、10年的,單位價值的50%可在當年一(yī)次性稅前扣除,其餘50%按規定在剩餘年度計算折舊(jiù)進行稅前扣除。

中(zhōng)小(xiǎo)微企業是指從事國家非限制和禁止行業,且符合以下(xià)條件的企業:

①信息傳輸業、建築業、租賃和商(shāng)務服務業:從業人員(yuán)2000人以下(xià),或營業收入10億元以下(xià),或資(zī)産總額12億元以下(xià);

②房地産開(kāi)發經營:營業收入20億元以下(xià),或資(zī)産總額1億元以下(xià);

③其他行業:從業人員(yuán)1000人以下(xià),或營業收入4億元以下(xià)。

《關于中(zhōng)小(xiǎo)微企業設備器具所得稅稅前扣除有關政策的公告》(财政部 稅務總局公告2022年第12号)

小(xiǎo)規模納稅人免征增值稅

增值稅小(xiǎo)規模納稅人。

自2022年4月1日至2022年12月31日,增值稅小(xiǎo)規模納稅人适用3%征收率的應稅銷售收入,免征增值稅;适用3%預征率的預繳增值稅項目,暫停預繳增值稅。

增值稅小(xiǎo)規模納稅人适用3%征收率的應稅銷售收入;增值稅小(xiǎo)規模納稅人适用3%預征率的預繳增值稅項目。

《财政部 稅務總局關于對增值稅小(xiǎo)規模納稅人免征增值稅的公告》(2022年第15号)

期末留抵退稅

符合條件的小(xiǎo)微企業。

符合條件的小(xiǎo)微企業,可以自2022年4月納稅申報期起向主管稅務機關申請退還增量留抵稅額。

符合條件的微型企業,可以自2022年4月納稅申報期起向主管稅務機關申請一(yī)次性退還存量留抵稅額;符合條件的小(xiǎo)型企業,可以自2022年5月納稅申報期起向主管稅務機關申請一(yī)次性退還存量留抵稅額。

①在2022年12月31日前,納稅人享受留抵退稅需要同時符合以下(xià)條件:

(1)納稅信用等級爲A級或者B級;

(2)申請退稅前36個月未發生(shēng)騙取留抵退稅、騙取出口退稅或虛開(kāi)增值稅專用發票情形;

(3)申請退稅前36個月未因偷稅被稅務機關處罰兩次及以上;

(4)2019年4月1日起未享受即征即退、先征後返(退)政策

②納稅人按照以下(xià)公式計算允許退還的留抵稅額:

允許退還的增量留抵稅額=增量留抵稅額×進項構成比例× 100%

允許退還的存量留抵稅額=存量留抵稅額×進項構成比例× 100%

③納稅人自2019年4月1日起已取得留抵退稅款的,不得再申請享受增值稅即征即退、先征後返(退)政策。納稅人可以在2022年10月31日前一(yī)次性将已取得的留抵退稅款全部繳回後,按規定申請享受增值稅即征即退、先征後返(退)政策。

納稅人自2019年4月1日起已享受增值稅即征即退、先征後返(退)政策的,可以在2022年10月31日前一(yī)次性将已退還的增值稅即征即退、先征後返(退)稅款全部繳回後,按規定申請退還留抵稅額。

①《關于進一(yī)步加大(dà)增值稅期末留抵退稅政策實施力度的公告》(财政部 稅務總局公告2022年第14号)

②《關于進一(yī)步加快增值稅期末留抵退稅政策實施進度的公告》(财政部 稅務總局公告2022年第17号)

③《關于進一(yī)步持續加快增值稅期末留抵退稅政策實施進度的公告》(财政部 稅務總局公告2022年第19号)

④《關于擴大(dà)全額退還增值稅留抵稅額政策行業範圍的公告》(财政部 稅務總局公告2022年第21号)

⑤《關于進一(yī)步加大(dà)增值稅期末留抵退稅政策實施力度有關征管事項的公告》(财政部 稅務總局公告2022年第4号)

⑥《關于辦理增值稅期末留抵稅額退稅有關事項的公告》(财政部 稅務總局公告2019年第20号)

“六稅兩費(fèi)”減免

小(xiǎo)型微利企業。

自2022年1月1日至2024年12月31日,由省、自治區、直轄市人民政府根據本地區實際情況,以及宏觀調控需要确定,對小(xiǎo)型微利企業可以在50%的稅額幅度内減征資(zī)源稅、城市維護建設稅、房産稅、城鎮土地使用稅、印花稅(不含證券交易印花稅)、耕地占用稅和教育費(fèi)附加、地方教育附加。

小(xiǎo)型微利企業已依法享受資(zī)源稅、城市維護建設稅、房産稅、城鎮土地使用稅、印花稅、耕地占用稅、教育費(fèi)附加、地方教育附加其他優惠政策的,可疊加享受此項優惠政策。

小(xiǎo)型微利企業,是指從事國家非限制和禁止行業,且同時符合以下(xià)三個條件的企業:年度應納稅所得額不超過300萬元、從業人數不超過300人、資(zī)産總額不超過5000萬元。

從業人數,包括與企業建立勞動關系的職工(gōng)人數和企業接受的勞務派遣用工(gōng)人數。所稱從業人數和資(zī)産總額指标,應按企業全年的季度平均值确定。具體(tǐ)計算公式如下(xià):

季度平均值=(季初值+季末值)÷2

全年季度平均值=全年各季度平均值之和÷4

年度中(zhōng)間開(kāi)業或者終止經營活動的,以其實際經營期作爲一(yī)個納稅年度确定上述相關指标。

小(xiǎo)型微利企業的判定以企業所得稅年度彙算清繳結果爲準。

登記爲增值稅一(yī)般納稅人的新設立的企業,從事國家非限制和禁止行業,且同時符合申報期上月末從業人數不超過300人、資(zī)産總額不超過5000萬元等兩個條件的,可在首次辦理彙算清繳前按照小(xiǎo)型微利企業申報享受此項優惠政策。

《關于進一(yī)步實施小(xiǎo)微企業“六稅兩費(fèi)”減免政策的公告》(财政部 稅務總局公告2022年第10号)

借款合同免征印花稅

小(xiǎo)型企業、微型企業。

自2018年1月1日至2023年12月31日,對金融機構與小(xiǎo)型企業、微型企業簽訂的借款合同免征印花稅。

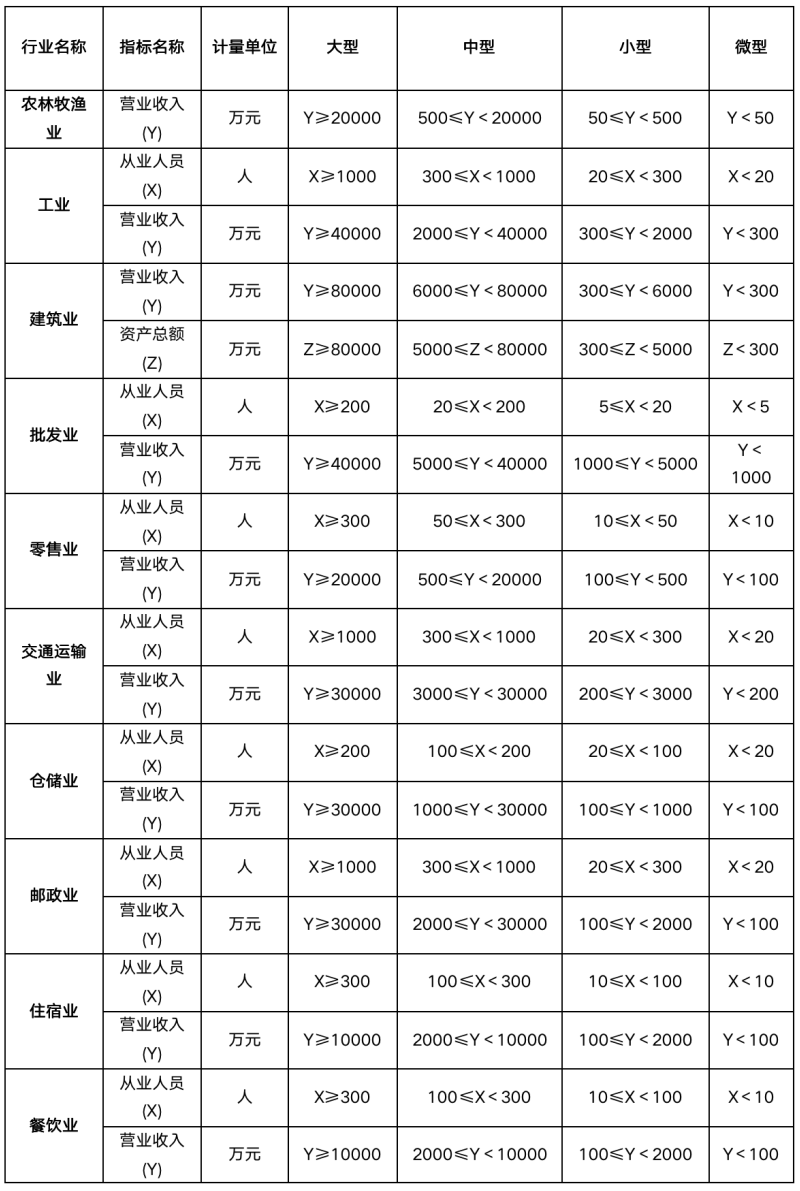

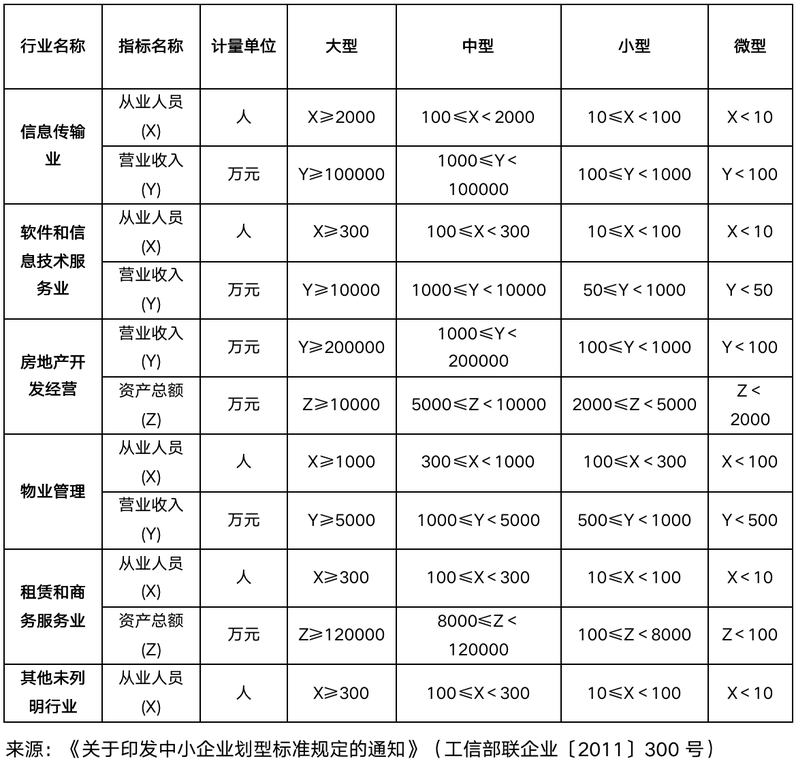

小(xiǎo)型企業、微型企業,是指符合《中(zhōng)小(xiǎo)企業劃型标準規定》(工(gōng)信部聯企業[2011] 300号)的小(xiǎo)型企業和微型企業。其中(zhōng),資(zī)産總額和從業人員(yuán)指标均以貸款發放(fàng)時的實際狀态确定;營業收入指标以貸款發放(fàng)前12個自然月的累計數确定,不滿12個自然月的,按照以下(xià)公式計算:

營業收入(年)=企業實際存續期間營業收入/企業實際存續月數X12

①《關于支持小(xiǎo)微企業融資(zī)有關稅收政策的通知(zhī)》(财稅〔2017〕77号)

②《關于延長部分(fēn)稅收優惠政策執行期限的公告》(财政部 稅務總局公告2021年第6号)

附表:中(zhōng)小(xiǎo)微企業具體(tǐ)标準

END

本期編輯:申 薇

複核經理:郭宏霏

負責合夥人:肖冬梅

排版:侯曉瑤

本網站使用cookies确保您在我(wǒ)們的網站上獲得最佳體(tǐ)驗。