一(yī)、背景

2021年6月10日,十三屆全國人大(dà)常委會第二十九次會議表決通過了《中(zhōng)華人民共和國印花稅法》(以下(xià)簡稱《印花稅法》),并于2022年7月1日起正式施行,原《中(zhōng)華人民共和國印花稅暫行條例》(以下(xià)簡稱《暫行條例》)同時廢止。同時,國家稅務總局也于7月1日陸續出台一(yī)系列配套政策如:《關于印花稅若幹事項政策執行口徑的公告》(财政部 稅務總局公告2022年第22号)、《關于印花稅法實施後有關優惠政策銜接問題的公告》(财政部 稅務總局公告2022年第23号)等。

二、納稅人

根據《印花稅法》以及《财政部稅務總局關于印花稅若幹事項政策執行口徑的公告》(财政部稅務總局公告2022年第22号)的規定,印花稅的納稅人爲在境内書(shū)立應稅憑證、進行證券交易或在境外(wài)書(shū)立在境内使用的應稅憑證的單位和個人。具體(tǐ)情形如下(xià):

1、書(shū)立應稅憑證的納稅人,爲對應稅憑證有直接權利義務關系的單位和個人;

2、采用委托貸款方式書(shū)立的借款合同納稅人,爲受托人和借款人,不包括委托人;

3、按買賣合同或者産權轉移書(shū)據稅目繳納印花稅的拍賣成交确認書(shū)納稅人,爲拍賣标的的産權人和買受人,不包括拍賣人;

4、證券交易印花稅的納稅人爲證券交易的出讓方。

三、扣繳義務人

與原《暫行條例》相比《印花稅法》新增扣繳義務人的規定。規定如下(xià):

1、納稅人爲境外(wài)的單位或者個人,則其境内代理人的爲扣繳義務人;如果在境内沒有代理人的,則由納稅人自行申報繳納印花稅;

2、證券交易印花稅的扣繳義務人爲證券登記結算機構,同時申報解繳稅款以及銀行結算的利息。

四、征稅範圍

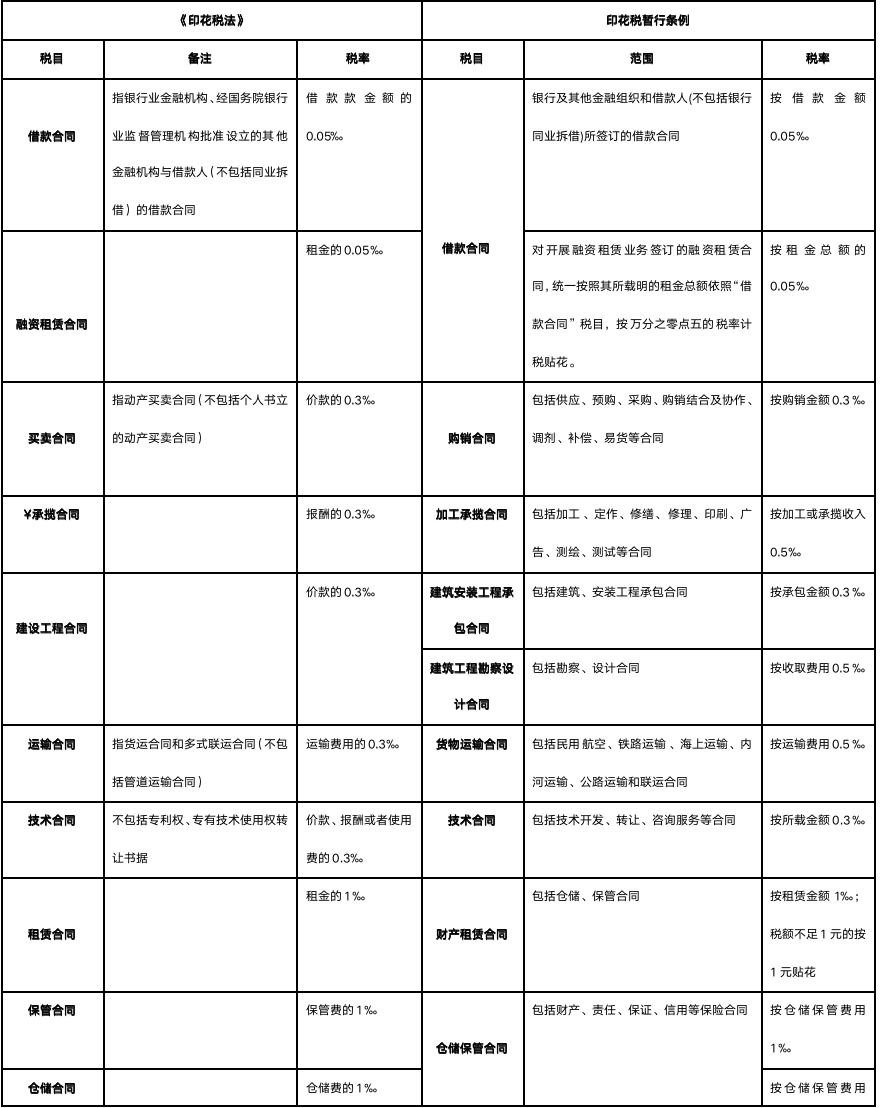

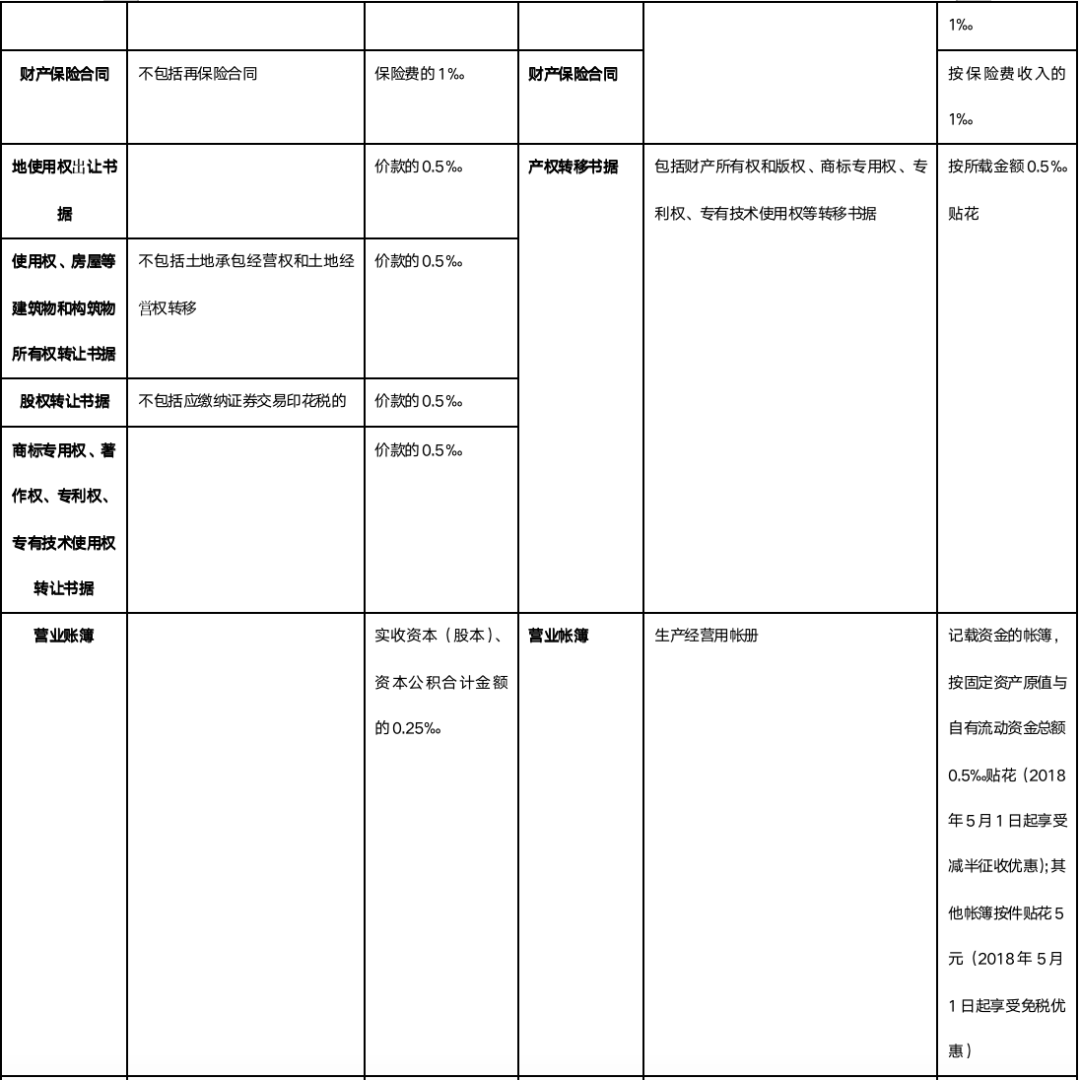

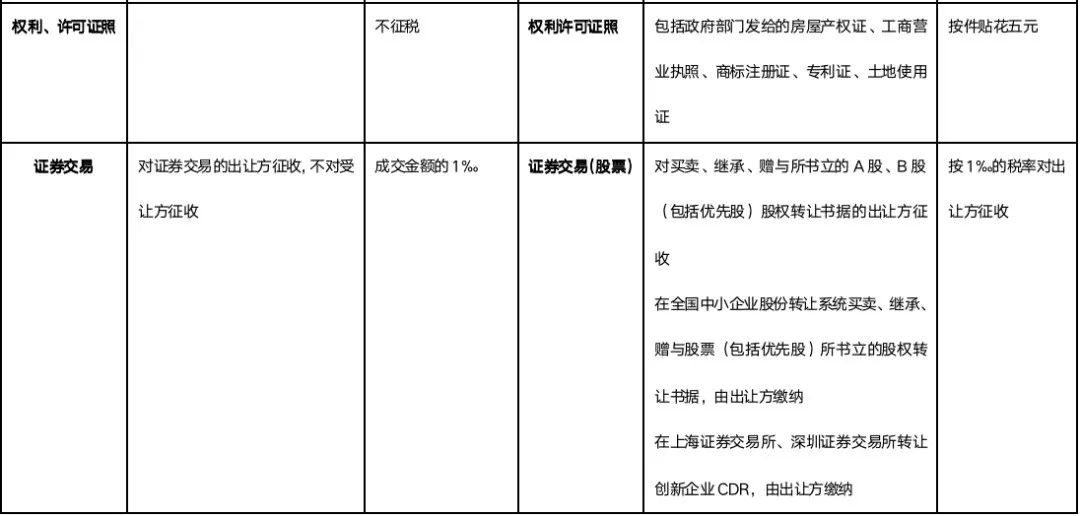

1、稅目、稅率變化對比

2、以下(xià)應稅憑證視同在境内使用的應稅憑證:

小(xiǎo)編提示:境外(wài)單位或者個人向境内單位或者個人提供或銷售完全在境外(wài)使用的服務、動産或者商(shāng)标專用權、著作權、專利權、專有技術使用權,不屬于在境内使用應稅憑證。

3、應稅憑證的其他情形

4、不屬于應稅憑證的情形

五、計稅依據

《印花稅法》删除了原《暫行條例》“應納稅額不足一(yī)角的,免納印花稅。應納稅額在一(yī)角以上的,其稅額尾數不滿五分(fēn)的不計,滿五分(fēn)的按一(yī)角計算繳納”的規定,增加計稅依據爲外(wài)币的應當按照憑證書(shū)立當日的人民币彙率中(zhōng)間價折合人民币确定計稅依據,同時對不同情形的印花稅計稅依據進行明确:

1、應稅合同、應稅産權轉移數據計稅依據規定:

2、證券交易印花稅計稅依據

證券交易的計稅依據,爲成交金額。對于無轉讓價格的,按照辦理過戶登記手續時該證券前一(yī)個交易日收盤價計算确定計稅依據;無收盤價的,按照證券面值計算确定計稅依據。

小(xiǎo)編提示:此處交易成交金額應爲含稅金額。

3、轉讓股權的印花稅計稅

轉讓股權的印花稅計稅爲産權轉移書(shū)據所列的金額(不包括列明的認繳後尚未實際出資(zī)權益部分(fēn))确定。

小(xiǎo)編提示:《印花稅法》對于轉讓界定爲買賣(出售)、繼承、贈予、互換、分(fēn)割,從文字表述看劃轉并不包含在其中(zhōng),但考慮到股權劃轉涉及産權登記變更,實務中(zhōng)仍需結合各地稅務機關的執行口徑進行操作。

4、貨物(wù)聯運憑證根據不同結算方式确定計稅依據

六、納稅義務發生(shēng)時間及納稅期限

1、印花稅的納稅義務發生(shēng)時間爲納稅人書(shū)立應稅憑證或者完成證券交易的當日。

2、在納稅期限方面,《印花稅法》明确了印花稅按季、按年或者按次計征。具體(tǐ)納稅期限由各省、自治區、直轄市、計劃單列市稅務局結合征管實際确定。

小(xiǎo)編提示:北(běi)京地區近日出台《國家稅務總局北(běi)京市稅務局關于印花稅征收管理有關事項的公告》(國家稅務總局北(běi)京市稅務局公告2022年第4号)對不同應稅憑證納稅申報方式進行明确:

小(xiǎo)編提示:北(běi)京目前對于原采用按期彙總方式申報繳納印花稅的,可直接選擇按次或按季申報;對于原采用按次申報繳納印花稅的,若選擇按季申報,需向稅務局申請。具體(tǐ)執行以各主管機關通知(zhī)爲準。

七、納稅地點

《印花稅法》對納稅地點予以明确:

小(xiǎo)編提示:不動産産權轉讓通常需要企業在辦理不動産權轉移手續時,在不動産權交易大(dà)廳内設的稅務所現場辦理繳納不動産權轉讓涉及的印花稅、土地增值稅等。

小(xiǎo)編提示:境外(wài)單位或者個人無境内代理人且自行繳稅困難的,建議在交易合同中(zhōng)将境内交易方作爲印花稅境内代理人在交易合同中(zhōng)予以明确,由境内交易方代扣代繳。

八、補稅及退(抵)稅的情形

根據《财政部稅務總局關于印花稅若幹事項政策執行口徑的公告》(财政部稅務總局公告2022年第22号)的規定,下(xià)列情形可以需補、退印花稅:

小(xiǎo)編提示:《印花稅法》首次明确了印花稅可退、抵的具體(tǐ)規定;但針對“未履行的應稅合同、産權轉移書(shū)據”,已繳納的印花稅不予退還及抵繳稅款,對于采用貼票方式繳納印花稅的,與《原暫行條例實施細則》及國稅地字[1988]025号規定基本保持一(yī)緻。

九、金融企業相關免稅優惠政策

《印花稅法》新增四項免稅憑證,如:個人與電子商(shāng)務經營者訂立的電子訂單等,并将原《暫行條例實施細則》中(zhōng)的三項免稅條款并入《印花稅法》,如:無息或者貼息借款合同免征印花稅等。另外(wài),《關于印花稅法實施後有關優惠政策銜接問題的公告》(财政部 稅務總局公告2022年第23号)也對現行政策中(zhōng)繼續适用的印花稅優惠事項進行明确。對于金融企業相關的印花稅優惠政策,小(xiǎo)編整理如下(xià):

1、應稅憑證的副本或者抄本免征印花稅;

2、無息或者貼息借款合同、國際金融組織向中(zhōng)國提供優惠貸款書(shū)立的借款合同免征印花稅;

3、自2018年1月1日至2023年12月31日,對金融機構與小(xiǎo)型企業、微型企業簽訂的借款合同免征印花稅;

3、國有商(shāng)業銀行按财政部核定的數額,劃轉給金融資(zī)産管理公司的資(zī)産,在辦理過戶手續時,免征印花稅;

4、對被撤銷金融機構接收債權、清償債務過程中(zhōng)簽訂的産權轉移書(shū)據,免征印花稅;

5、金融資(zī)産管理公司按财政部核定的資(zī)本金數額,接收國有商(shāng)業銀行的資(zī)産,在辦理過戶手續時,免征印花稅;

6、對資(zī)産公司成立時設立的資(zī)金帳簿免征印花稅。對資(zī)産公司收購、承接和處置不良資(zī)産,免征購銷合同和産權轉移書(shū)據應繳納的印花稅。對涉及資(zī)産公司資(zī)産管理範圍内的上市公司國有股權持有人變更的事項,免征印花稅,具體(tǐ)執行參照《國家稅務總局關于上市公司國有股權無償轉讓征收證券(股票)交易印花稅問題的通知(zhī)》(國稅發[1999]124号)的規定;

7、對于保險公司爲了支持農村(cūn)保險事業的發展,照顧農牧業生(shēng)産的負擔,對農林作物(wù)、牧業畜類保險合同暫不貼花。

本期編輯:李晨

複核人:夏永青

最終複核人:王旭

本網站使用cookies确保您在我(wǒ)們的網站上獲得最佳體(tǐ)驗。