With the end of the 2022 financial year, the tax work has also ushered in the annual corporate income tax settlement and payment, and some units have started reviewing the settlement and payment. What policy points should be paid attention to when remitting the one-time (additional) deduction policy and the 100% additional deduction policy for R&D expenses that support technological innovation in the fourth quarter of 2022? Can they be combined and enjoyed? How can they be calculated?

随着2022财務年度的結束,稅務工(gōng)作也迎來了一(yī)年一(yī)度的企業所得稅彙算清繳,部分(fēn)單位已開(kāi)始進行彙算清繳的審核工(gōng)作。2022年第四季度支持科技創新的一(yī)次性(加計)扣除政策與研發費(fèi)100%加計扣除政策,在彙繳時需要注意哪些政策要點,是否可以疊加享受,如何計算享受?

01

高企臨時性一(yī)次性(加計)扣除

政策解析

(二)優惠主體(tǐ)

在2022年第四季度内具有高新技術企業資(zī)格的企業。具體(tǐ)如下(xià):

● 2022年10月1日至2022年12月31日高新證書(shū)處于有效期,可以享受;

● 2022年10月1日至2022年12月31日期間内某日新取得高新證書(shū),可以享受;

● 2022年10月1日至2022年12月31日期間内某日高新證書(shū)到期,後續未取得證書(shū) 由于2022年第四季度期間曾具備高新技術企業資(zī)格,仍可以享受。

(三)新購置設備、器具的範圍、形式和時點

1.購置資(zī)産類型。除房屋、建築物(wù)以外(wài)的固定資(zī)産,需要在會計核算中(zhōng)按固定資(zī)産管理的設備、器具。

2.購置形式。限于貨币形式購進(也包括新購置他人使用過的固定資(zī)産)、自行建造兩種。

3.購置日期。新購置設備、器具的日期所屬期間,應爲2022年10月1日至2022年12月31日。

4.購置時點的确認。按照《國家稅務總局關于設備 器具扣除有關企業所得稅政策執行問題的公告國家稅務總局公告》(2018年第46号)的相關規定,固定資(zī)産購進時點按以下(xià)原則确認:

● 以貨币形式購進的,除采取分(fēn)期付款或賒銷方式購進外(wài),按發票開(kāi)具時間确認(作者注:無論固定資(zī)産是否實際到貨);

● 以分(fēn)期付款或賒銷方式購進的,按固定資(zī)産實際到貨時間确認;

● 自行建造的,按竣工(gōng)結算時間确認。

(四)結轉扣除

企業選擇适用該項政策當年不足扣除的,可結轉至以後年度按規定扣除。

(五)一(yī)次性全額扣除+100%加計扣除 VS 500萬元以下(xià)一(yī)次性扣除

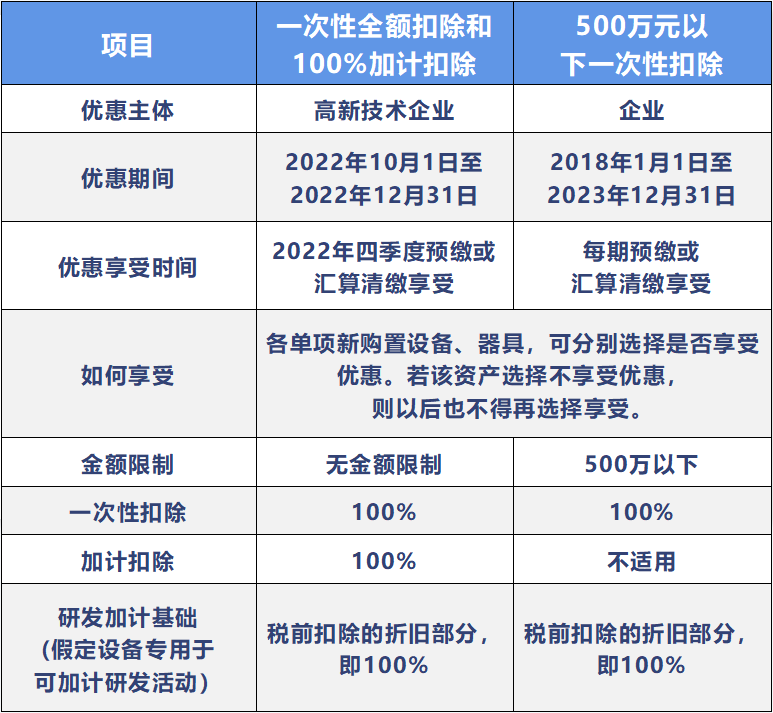

在此文件出台前,《财政部 稅務總局關于設備器具扣除有關企業所得稅政策的通知(zhī)》(财稅〔2018〕54号)規定了500萬元以下(xià)新購置設備器具一(yī)次性稅前扣除的政策,爲更好地适用相關優惠,小(xiǎo)編将兩項政策對比整理如下(xià):

需要注意的是,享受一(yī)次性扣除政策是享受加計扣除政策的前提,并且上述兩項優惠均爲2022年四季度限時優惠政策,在政策不延期的情況下(xià),企業未選擇享受的,以後年度不得再享受。

02

研發加計扣除比例從75%提高至100%

28号公告同時規定,現行适用研發費(fèi)用稅前加計扣除比例75%的企業,在2022年10月1日至2022年12月31日期間,稅前加計扣除比例提高至100%。

該優惠适用于除以下(xià)三類企業外(wài)的其他企業:

一(yī)是本身就不适用稅前加計扣除政策的六大(dà)行業,包括煙草制造業、住宿和餐飲業、批發和零售業、房地産業、租賃和商(shāng)務服務業、娛樂業;

二是研發費(fèi)用加計扣除比例已提高至100%的制造業企業;

三是研發費(fèi)用加計扣除比例已提高至100%的科技型中(zhōng)小(xiǎo)企業。

彙算清繳享受

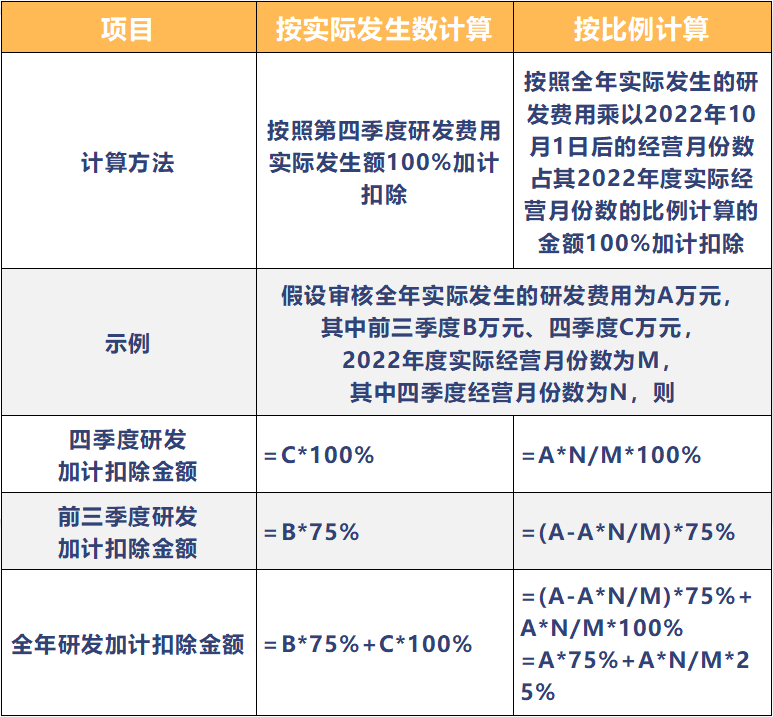

第四季度研發費(fèi)用加計扣除金額可由企業自行選擇按如下(xià)兩種方法計算:

03

高新技術企業在2022年4季度購進研發用設備,在享受一(yī)次性扣除和100%加計扣除政策的同時,能否同時對扣除部分(fēn)享受研發費(fèi)加計扣除政策?這裏面涉及兩個問題點。

一(yī)是兩項政策性質不同,可考慮疊加适用。《高新技術企業購置設備、器具企業所得稅稅前一(yī)次性扣除和100%加計扣除政策操作指南(nán)》問題(十)解答明确,《公告》所明确的設備、器具一(yī)次性扣除并加計扣除政策,獨立于研發費(fèi)用加計扣除的政策。因此,企業在符合條件的情況下(xià),可以同時适用兩項政策。

二是一(yī)次性扣除的支出,性質上與折舊(jiù)支出相同。财稅〔2018〕54号明确“......,允許一(yī)次性計入當期成本費(fèi)用在計算應納稅所得額時扣除,不再分(fēn)年度計算折舊(jiù)。”故而筆者認爲一(yī)次性扣除的支出在性質上與折舊(jiù)相同。

另外(wài),《國家稅務總局關于企業所得稅年度納稅申報有關事項的公告》(國家稅務總局公告2022年第27号)中(zhōng)《資(zī)産折舊(jiù)、攤銷及納稅調整明細表》填報說明明确,第8行至第17行、第30行至第32行第5列“稅收折舊(jiù)、攤銷額”:填報享受相關加速折舊(jiù)、攤銷優惠政策的資(zī)産,采取稅收加速折舊(jiù)、攤銷或一(yī)次性扣除方式計算的稅收折舊(jiù)額合計金額、攤銷額合計金額。該填報說明将一(yī)次性扣除的支出明确爲特定方式計算的稅收折舊(jiù)額。因此,我(wǒ)們合理地認爲,高新技術企業新購置的符合條件的設備、器具可以同時享受一(yī)次性扣除、加計扣除、研發費(fèi)加計扣除三項政策優惠待遇。

04

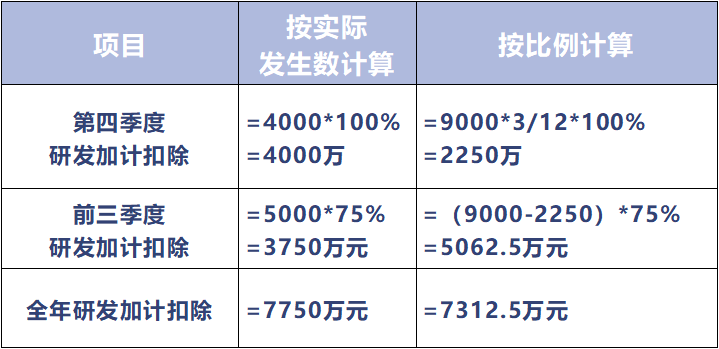

甲公司2022年度是高新技術企業(高新技術證書(shū)取得日期爲2021年6月30日),适用研發費(fèi)用稅前加計扣除比例75%的優惠政策,全年正常經營,第四季度僅2022年11月2日以現金購入600萬元的設備一(yī)台,已取得增值稅發票。該設備于購置當月投入使用,預計使用年限5年,月折舊(jiù)額10萬元,專用于甲公司的研發項目。經審核,甲公司實際發生(shēng)的可加計扣除的研發費(fèi)用前三季度金額爲5000萬、第四季度金額爲4000萬(含上述設備600萬)。

依據上述優惠政策,甲公司2022年度彙算調整如下(xià):

(二)研發費(fèi)用加計扣除的優惠調減

(三)結論

An Analysis of the Impact of the Four Major Changes in the New “Company Law” on Corporate Tax Management

2024-01-25read:170second

As the Country Regulates the Implementation of the New PPP Mechanism, What Are the Key Points in Tax Management?

2024-01-25read:155second

Transportation Expense Reimbursement and Deduction of Input Tax, These Precautions Must Be Understood!

2024-01-12read:181second

This website uses cookies to ensure you get the best experience on our website.